Acción del Grupo Argos ha crecido 17% desde que se presentó la primera OPA

Como lo preveía el mercado y seis meses después de que iniciara la jugada de Jaime Gilinski, el empresario caleño lanzó su primera Oferta Pública de Adquisición (OPA) por Grupo Argos, y la séptima en medio de su cruzada por filtrar el enroque accionario del Grupo Empresarial Antioqueño (GEA), un viejo contendiente desde los años 90, época en que negociaron la venta del Banco de Colombia, hoy Bancolombia.

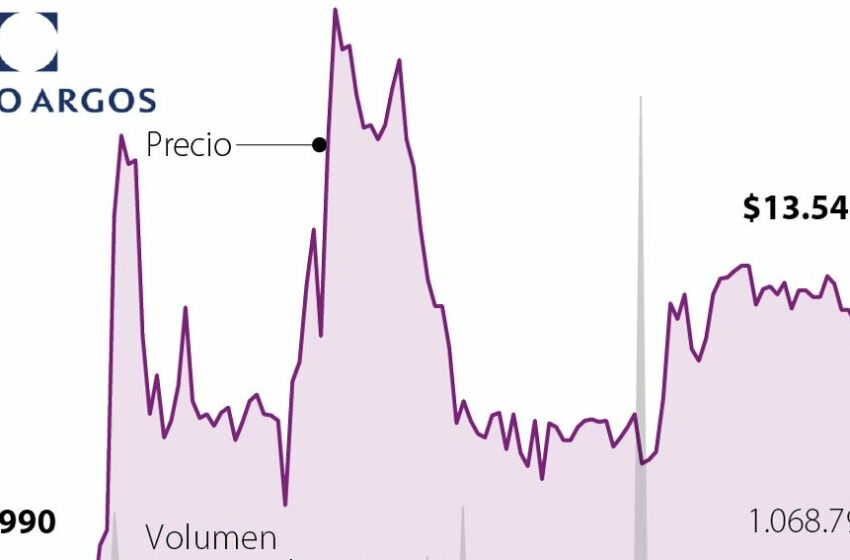

En noviembre del año pasado, cuando se dio a conocer la primera oferta por Nutresa, la acción de Argos creció 6% hasta los $14.920. Sin embargo, con la presentación de una oferta por Sura dos semanas después, las perspectivas se apaciguaron sobre este emisor; después, en diciembre, volvió a presentar un aumento de 8% hasta $13.550. En enero volvió a repuntar 18% y en febrero tuvo una caída de 19% hasta los $12.900.

Cuando se observa este mismo comportamiento en marzo, se evidencia un incremento de 7% hasta los $13.810, mientras que abril repuntó 4,27% y en lo que va de mayo ha descendido 5,97%. Su oscilación desde que se presentó la primera OPA sobre la multilatina de alimentos, el título de Argos ha ganado 17%, en lo que va del año 15,7% y en los últimos 12 meses ya suma una variación de más de 23,31%. Su capitalización bursátil hoy es de $10,57 billones.

La nueva intención de compra pretende adquirir una participación de entre 26% y 32,5% de las acciones en circulación de la compañía, cifra que asciende a 657.629.103. El precio de compra por cada papel será de US$4,08 o $16.527 según la Tasa Representativa del Mercado (TRM) de hoy, valor que contrasta con el cierre de mercado ayer a $13.540.

Hoy, los mayores accionistas de este emisor son Grupo Sura, con 35,32% y Grupo Nutresa, con 12,41% de las acciones ordinarias. Sin embargo, con esta nueva oferta sobre Argos, las Administradoras de los Fondos de Pensiones (AFP) jugarán nuevamente un papel determinante para que el oferente logre alcanzar su objetivo gracias a que ostentan 12,45% de participación repartido entre los portafolios de las cuatro firmas.

Entre estas lideran el fondo de protección moderado de Porvenir, con 3,74%; seguido por el fondo moderado de Protección, con 2,88%; el fondo moderado de Colfondos, con 1,55%; el fondo de mayor riesgo de Porvenir, con 1,15%; el fondo de mayor riesgo de Protección, con 0,93%; y el fondo moderado de Skandia, con 0,52%.

Otros de los participantes que podrían, eventualmente, decidir salir de su participación son los accionistas minoritarios a través del fondo bursátil iShares Colcap, que posee 3,06%, y el fondo Horizons Colombia Select de S&P, con 1,08%. A estos se suman otros socios como Amlafi, que posee 5,66%; Inversiones El Yarumo, que tienen 2,70%; Jmrv & Cia, con 0,91%; y Fundación Fraternidad Medellín, con 0,77%.

¿Qué sigue en la OPA?

En horas de la noche de ayer, la Superintendencia Financiera de Colombia (SFC) ordenó suspender la acción de Grupo Argos debido a que fue radicada una Oferta Pública de Adquisición (OPA) por parte del Grupo Gilinski. Si no se realizan requerimientos adicionales y las garantías bancarias son presentadas ante la Bolsa de Valores de Colombia (BVC), el próximo viernes se daría la aprobación de la nueva OPA presentada por Grupo Argos.

Luego de que se dé luz verde por parte del órgano regulador, el oferente, que en esta ocasión es el empresario caleño a través de Nugil S.A.S., misma empresa que se convirtió en la segunda accionista más grande de Grupo Nutresa con 30,8% de participación, tendrá que publicar simultáneamente el cuadernillo de oferta y el primer aviso del proceso a través de medios masivos de comunicación.

En un rango de cinco días calendario está obligado a mover tres avisos de oferta. En estos deberá incluir el plazo de aceptación de OPA, el cual no debe ser menor a diez días ni superior a 30 días hábiles. Así mismo, se especificarán los detalles de la compra, la composición accionaria del emisor objeto de compra y la intención del comprador al presentar una propuesta de este tipo.