La lenta marcha del hidrógeno verde amenaza inversiones de 26.000 millones en España

El hidrógeno es 14 veces más ligero que el aire. Sin embargo, las expectativas en torno a su adopción en la transición verde amenazan con desplomarse de manera estrepitosa. Las ayudas europeas que ya superan los 16.000 millones de euros son el gran motor para garantizar el futuro de las iniciativas anunciadas en España, que se elevan hasta los 26.000 millones en un contexto de altos costes y baja demanda.

La combinación de dinero y altas expectativas siempre es problemática. Esto es verdad en la política, como se pudo ver con la salida del primer ministro de Portugal, Antonio Costa, por una investigación por corrupción relacionada con proyectos energéticos que involucraban hidrógeno. También en la Bolsa: la empresa estadounidense Plug Power, especializada en la fabricación de electrolizadores y pilas de hidrógeno, ha visto hace una semana cómo su valor se hundía un 40% en solo una sesión tras anunciar flujos de caja negativos. La situación se repite del otro lado del Atlántico, con la británica Ceres Power, que solo en un año perdió el 85% de su valor bursátil. Pese a sus contratos para proveer de electrolizadores a gigantes como Shell y Bosch, el mercado parece haber reducido su apetito por el riesgo en este sector.

“Se ha creado una burbuja de expectativas, no de inversión”, reflexiona Marcos Rupérez, consultor en materia de hidrógeno y profesor de OBS Business School. “A diferencia de lo que pasó en 2008 con la vivienda en España, no se trata de proyectos en marcha, sino de lo que se esperaba que sucediera y del retorno esperado”, destaca este especialista.

Esto no significa que las oportunidades hayan desaparecido. “Hay que entender que esta transformación no pasa de la noche a la mañana”, resalta Natalia Luna, experta de la gestora Columbia Threadneedle. “La adopción del hidrógeno va a pasar, pero quizás de una forma más lenta de lo esperado”, señala. Para esta profesora del Esade, la clave vuelve a pasar, una vez más, porque la inversión sea rentable, lo que dejará a muchos grandes anuncios por el camino y delimitará de forma más clara los usos eficientes del hidrógeno.

Avance en España

Los anuncios de los últimos meses demuestran que la expectativa local es alta: el 20% de los proyectos en hidrógeno renovable a escala mundial se ubican en España, de acuerdo con datos del Gobierno. La abundancia de energías renovables, que representan el 80% de los costes de producción, explican el particular interés en el país. Sin esta energía no es posible realizar la electrólisis, el método que separa el hidrógeno del oxígeno presente en el agua. Después de este proceso, puede ser utilizado para generar energía eléctrica, térmica y cinética con cero emisiones.

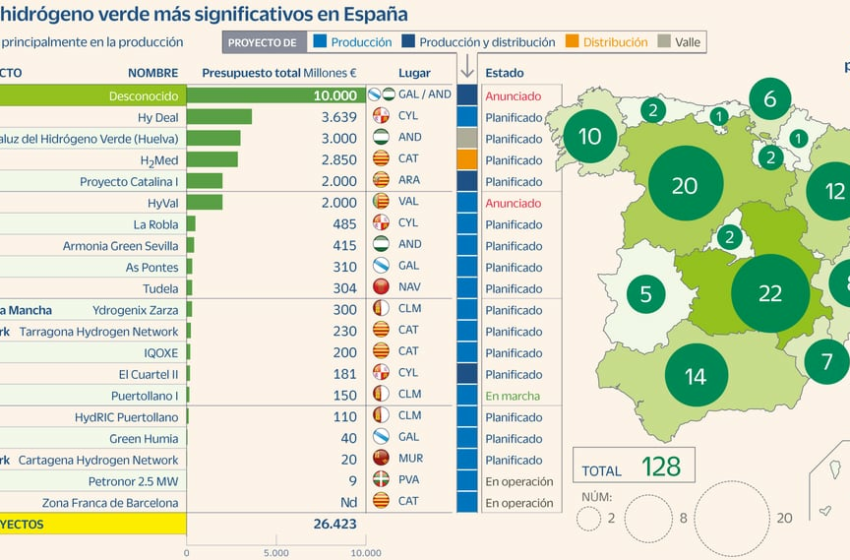

Proyectos por, al menos, 21.000 millones de euros han sido anunciados en España en los últimos meses, afirma un estudio de la Asociación Española del Hidrógeno (AeH2). La entidad, que representa a los gigantes energéticos involucrados en este negocio, registra 128 proyectos en todo el territorio. Sin embargo, de estas iniciativas identificadas solo el 15% están en estado efectivo de construcción u operativos, de acuerdo a los datos de AeH2. Un estudio del Real Instituto ElCano de mayo de este año apunta que, cuando se toma en cuenta la capacidad total anunciada, el porcentaje cae al 1,71%.

La patronal española del sector reconoce que muchos proyectos “se han visto retrasados” pero argumentan que es momento de “recuperar el tiempo perdido”. “El interés de las promotoras, del mercado y de los gobiernos permanece intacto”, precisa Javier Brey, presidente de la AeH2. Con miembros como Repsol, Cepsa, Naturgy, Iberdrola y Endesa, la patronal defiende que el hidrógeno sigue siendo “la alternativa más clara para la descarbonización”.

Al recuento de AeH2 se suma el anuncio de la naviera danesa Maersk, que hace un año presentó su intención de producir metanol verde, un derivado del hidrógeno, en dos grandes plantas en Andalucía y Galicia. Sin embargo, el avance es lento. En julio Phoenix X Spain, filial del grupo, solicitó al Puerto de Huelva una concesión administrativa para la construcción de su primera planta dentro del anuncio realizado nueve meses atrás. Finalmente, en septiembre recibió el visto bueno de las autoridades. Hasta allí el avance del mayor proyecto por presupuesto total, que superaría, de acuerdo a lo anunciado, los 10.000 millones de euros.

Otras iniciativas parecen más atadas al contexto político. Las petroleras españolas amenazaron a comienzos de mes con recortar inversiones en España por el impuesto a las energéticas. Solo Repsol, Cepsa y BP han anunciado desde 2021 proyectos en este vector energético por 7.549 millones de euros. Por el momento, Petronor, filial de Repsol en País Vasco, ha sido la única en paralizar sus planes, al poner en ‘stand by’ la instalación de un electrolizador de 100 MW (con una inversión prevista de 200 millones) como de una mega factoría de combustibles sintéticos.

Claro que este ejemplo no es representativo de todo el sector. Iberdrola resalta sus proyectos ya operativos en la zona franca del Puerto de Barcelona y su planta, la más grande para uso industrial en Europa, en Puertollano. En total, la energética tiene 60 iniciativas vinculadas a esta energía en todo el mundo, y al menos una decena en España, afirma Iban Molina, director de Hidrógeno Verde en España.

Demanda incierta

Asegurar la colocación del hidrógeno es una de las prioridades de las firmas que apuestan por su producción, o debería serlo, afirman en el sector. Solo el 10% de la producción de hidrógeno limpio que se producirá en 2030 a nivel global tiene identificado un comprador, según datos de BloombergNEF.

Richard Marshall, director de Investigación de Infraestructuras de DWS, apunta a una explicación simple: “Hay una discrepancia entre el mercado actual de hidrógeno y las ambiciones de aumentar su producción, impulsadas por los objetivos de descarbonización”. Un informe de la gestora del Deutsche Bank señala que la refinería y la producción de fertilizantes representan el 79% del uso actual de este elemento en Europa, Estados Unidos y Reino Unido. Es por eso que señala que se trata de una inversión, al menos por el momento, de mucho “bombo y platillo”.

En este sentido, el mercado apunta contra la presión política generada en Bruselas. “Europa ha puesto la ambición muy alta”, subraya Luna. Esto genera dos tipos de proyectos: aquellos con un enfoque ‘bottom up”, donde se tiene en cuenta los avances en el consumo por parte de los clientes en los próximos cinco años, y otro de grandes iniciativas, pero con una demanda incierta y de mayor riesgo.

Para evitar caer en la euforia gubernamental, algunas empresas distinguen entre las aplicaciones inmediatas y la potencialidad de la tecnología. “Las oportunidades a corto plazo pasan por reemplazar el actual hidrógeno que se consume en España, que se calcula en 500.000 toneladas anuales. A mediano plazo hay oportunidades en movilidad pesada, otros combustibles derivados y en sectores como el transporte aéreo y marítimo”, afirma Molina. Se trata, en definitiva, “de ofrecer la mejor opción para descarbonizar las operaciones de cada cliente”, resalta este ejecutivo.

Entre los ejemplos con más ruido mediático se encuentra el H2Med, el corredor del hidrógeno verde que permitirá transportar esta energía desde Portugal y España hacia Francia. Con un coste superior a los 2.500 millones de euros, las ayudas europeas podrían suponer entre un 30% y un 50% de la inversión, según Enagas. Pese al entusiasmo político, escenificado por los acuerdos firmados entre el presidente español, Pedro Sánchez, y el líder del Ejecutivo francés, Emmanuel Macron, la infraestructura no estará en funcionamiento hasta 2030.

A esto se suma un precio que aún no es competitivo. El consenso es que los costes del hidrógeno verde, frente a su variante “gris” o “sucia” disminuirá, pero aún hay dudas sobre hasta qué punto. Un análisis de BloombergNEF estima que no será hasta 2030 cuando la producción de este vector energético en España será un 18% más barato que seguir explotando las variantes producidas a partir de combustibles fósiles, y caería por debajo de los dos euros el kilógramo (frente a los cuatro o cinco actuales).

Pese al entusiasmo de los últimos años, auspiciado por los esfuerzos verdes europeos y los altos precios del gas natural, el hidrógeno no puede escapar de este bucle de altas expectativas debilitadas por elevados costes, baja demanda y economías de escala aún en consolidación.

Ayudas

Para atraer inversiones, la Unión Europea ha dispuesto ayudas que superan los 13.000 millones de euros a través de los “proyectos importantes de carácter estratégico común” y el reciente Banco Europeo del Hidrógeno (BEH), con un presupuesto adicional de 3.000 millones. A esto se suman las ayudas de los fondos NextGeneration que, en el caso de España, suma otros 1.600 millones en apoyo para el desarrollo de la cadena de valor y la producción local.

“El problema es que se están planteando financiaciones a la inversión en equipos, y esta representa menos del 50% de los costes totales del proyecto”, apunta Rupérez. Bruselas planea atender este punto la próxima semana, el 23 de noviembre, cuando lance a través del BEH una primera subasta con un respaldo de 800 millones de euros. “Esto sí va a financiar el precio final del hidrógeno”, distingue este experto.

En la patronal destacan que “ahora ha llegado el momento de los proyectos integrados y de los valles”. Estos buscan evitar que la producción y consumo vayan por separado. “Lo que buscamos es romper el dilema ‘del huevo y la gallina’ y plantear la oferta y la demanda a la vez, para que los proyectos puedan despegar”, señala Brey.

Los datos de AeH2 señalan que existen al menos 35 proyectos integrados en España, aunque se encuentran esparcidos a lo largo del territorio. Castilla-La Mancha y Castilla León son las comunidades con mayor número de iniciativas planificadas y en marcha, aunque seguidas por Andalucía, Aragón, Cataluña y Galicia. Para esto, Enagas calcula que deberá invertir 4.670 millones para distribuir toda la producción interna de hidrógeno hacia los puntos de exportación, así como dos centros de almacenamiento en Cantabria y País Vasco.

El consenso entre todas las partes involucradas es que, además de financiación, se necesita facilitar y acelerar los procesos de concesión de permisos. Esto permitirá separar la publicidad de los proyectos realmente factibles y despejar el camino de los anuncios que no terminan en más que buenas intenciones. El hidrógeno podrá ser uno de los elementos más ligeros, pero, al menos desde ahora, los planes de negocio asociados ya no pueden serlo.

La estrategia estadounidense

«En Estados Unidos son más prácticos”, resume Luna las diferencias entre los planes estadounidenses y europeos. En sus esfuerzos por la descarbonización, la ley de Reducción de la Inflación (IRA) propone ayudas, no sanciones, a todo tipo de energía y permite que sea el mercado el que premie, o castigue, a las distintas tecnologías verdes.

Esto ha permitido que las empresas estadounidenses apuesten por el hidrógeno azul, una variante que implica el uso de hidrocarburos, pero permite capturar el dióxido de carbono generado con una eficiencia superior al 60%. “La combinación de un gas natural muy abundante y barato, junto a las ayudas, genera que este proceso esté en auge”, resalta Luna. Según datos de McKinsey, las inversiones en hidrógeno verde y azul en EE UU alcanzarían los 42.200 millones de euros hacia 2030, con un alza del 45% tras la aprobación de las nuevas ayudas por parte del Ejecutivo norteamericano.

También existen oportunidades en materia de cooperación para la creación de negocios transatlánticos, a la vez que se generan incentivos para políticas climáticas más ambiciosas en Washington.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días

La agenda de Cinco Días

Las citas económicas más importantes del día, con las claves y el contexto para entender su alcance

_