Luces y sombras para el ahorro conservador en 2024

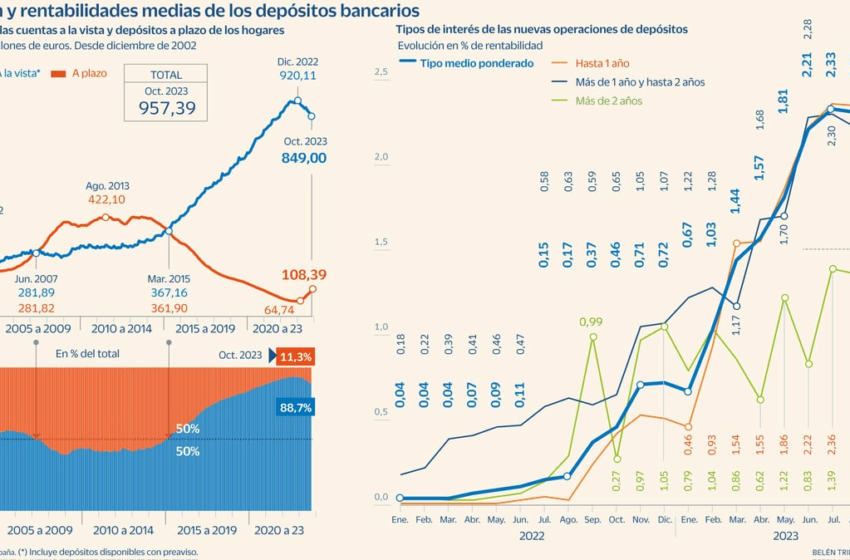

El ahorro conservador ha vivido el año más animado de la última década. Las rentabilidades de las cuentas y depósitos se han reactivado al calor de la fuerte subida de los tipos de interés del Banco Central Europeo (BCE), hasta alcanzar una remuneración media del 2,43% frente al 0,67% del arranque de 2023, según datos del Banco de España. Aunque la gran banca no ha llegado a entrar en la guerra por el pasivo con ofertas generalizadas para todos los clientes –debido fundamentalmente a un exceso de liquidez que la ha llevado a pagar solo a grandes empresas y patrimonios o de forma muy selectiva a los particulares–, las entidades de menor tamaño, online y extranjeras sí han batallado hasta ofrecer rendimientos por encima del 4% TAE. Pero el horizonte monetario ahora nada tiene que ver con el de comienzos de 2023: la rentabilidad de los activos libres de riesgo habría tocado techo e incluso empieza a perder atractivo.

El BCE ha dejado los tipos sin cambios por segunda reunión consecutiva y parte del mercado ya espera recortes para marzo o abril, ante una inflación que ha retrocedido hasta niveles cercanos al objetivo del 2% y el riesgo de recesión económica. Pero algunos expertos lo consideran prematuro y apuntan a rebajas de tipos en verano o más adelante. Ignasi Viladesau, director de inversiones de MyInvestor, no espera bajadas de tipos hasta el último trimestre de 2024. Con todo, el endurecimiento monetario se da por finalizado y las señales apuntan a un lento empeoramiento de los rendimientos del ahorro.

De hecho, algunos de los bancos más agresivos a lo largo de este año ya han metido la tijera en los intereses de sus depósitos. Facto, de origen italiano, que llegó a pagar un 4,35% TAE a seis meses y un 4,06% a tres y doce meses, ha rebajado alrededor de medio punto casi todos sus plazos fijos. Banco Finantia ha aplicado recortes de casi un punto en los plazos más largos. También en la plataforma europea Raisin, aunque todavía se ven mejoras, varias de las entidades colaboradoras han reducido tipos, como el italiano Banca Sistema, que ha pasado a ofrecer el 4,30% TAE a un año desde el 4,40% previo, o Banca Progetto (Italia), Younited (Francia) y Fjord Bank (Lituania).

Mónica Pina, responsable de Raisin en España, reconoce que podrían haberse alcanzado los tipos máximos para los depósitos y que quizás lo más conveniente para los ahorradores sería contratarlos a largo plazo para garantizarse rentabilidades más altas.

Por otro lado, aquellos bancos que han tardado más en trasladar el contexto de tipos altos a los depósitos están aprovechando la recta final del año para impulsar o prorrogar sus promociones, como ING, que amplía hasta final de enero su Depósito Bienvenida al 2,75% TAE a cuatro meses de plazo; Openbank, que ha elevado la remuneración de su Cuenta de Ahorro Bienvenida para nuevos clientes, del 1,76% TAE al 2,27% TAE, durante el primer año, y Sabadell, que da una bonificación extra durante tres meses a los nuevos clientes de su Cuenta Online, después de haber establecido hace poco un 2% TAE para todos de forma indefinida.

Miguel Otero, cofundador del comparador de ofertas Sin Comisiones, apunta que “desde el primer trimestre de 2023 se ha producido un aumento sostenido en los tipos de los depósitos, hasta niveles no vistos desde finales de 2012 y comienzos de 2013, pero los niveles de traslación alcanzados siguen siendo menores a lo esperado y más reducidos en comparación con lo observado en la zona euro”. Es por eso que sospecha que la remuneración media de la cartera de depósitos podría seguir aumentando en los próximos meses. “Aunque la liquidez todavía es alta, ha disminuido de forma palpable y probablemente continúe haciéndolo”, argumenta. Sin embargo, “todo depende de la inflación”, recalca.

Martina Álvarez, directora de ventas para Iberia de la gestora Janus Henderson, explica que “los bancos han entrado en la dinámica de pagar por los depósitos, pero no han ofrecido extratipos porque no lo necesitan como en 2012 y no ha llegado a haber una guerra de depósitos como tal”. Y tampoco ya se la espera.

Los grandes bancos apenas han remunerado los depósitos minoristas y, en todo caso, lo hacen de forma personalizada o con condiciones. Con el precio del dinero al 4,5%, BBVA ofrece un 2,75% TAE a doce meses dependiendo de la vinculación y perfil del cliente. Santander da el 2% TAE a un año a determinados perfiles. Y CaixaBank se lanzó al mercado con un depósito a doce meses al 1% TAE con posibilidad de subir al 2% si se contratan productos adicionales.

Enrique Reina, socio de la firma de consultoría Accuracy, comenta que la traslación de la política monetaria del BCE a la oferta “no ha sido simétrica y, con la actual situación de holgada liquidez y considerando que la actividad crediticia se está ralentizando, no parece que los grandes bancos tengan necesidad o al menos el incentivo de ofertar depósitos a corto plazo”, teniendo en cuenta, además, que prefieren promover entre los clientes los fondos de inversión, con los que se aseguran ingresos por comisiones, y que la perspectiva es que los tipos de interés no suban más.

Lo cierto es que el mercado sitúa el tipo de la facilidad de depósito, ahora al 4%, en el 2,68% dentro de un año. “Lo más eficiente es renovar los depósitos a doce meses porque lo normal es que dentro de unos meses las ofertas sean peores”, indican desde MyInvestor.

Alternativas a los depósitos

Los ahorradores alérgicos al riesgo cuentan en todo caso con opciones alternativas a los populares depósitos. Para Pedro del Pozo, director de inversiones financieras de Mutualidad, las letras del Tesoro, uno de los activos estrella este año y que aún pagan más del 3,5% en la deuda a corto plazo, “seguirán ofreciendo rentabilidades muy interesantes en 2024, especialmente durante la primera mitad, en la que los tipos de interés se mantendrán altos”. Igualmente, Reina destaca las letras y los fondos monetarios, un vehículo de inversión poco arriesgado que compra emisiones de renta fija a muy corto plazo y están rentando alrededor del 3%. “Decenas de miles de millones de euros se han traspasado de depósitos a este tipo de fondos”, dice.

Según los últimos datos del Banco de España, las familias han retirado más de 27.000 millones de las cuentas y depósitos a plazo desde enero a octubre, en busca de productos con más rendimiento.

Víctor Royo, jefe de estrategia comercial de Ibercaja, insiste en que las entidades europeas, y sobre todo las españoles, no han necesitado ofertar depósitos de forma masiva por sus elevados ratios de liquidez, pero subraya que la evolución de los tipos “ha posibilitado el lanzamiento de productos muy atractivos para perfiles más conservadores en forma de seguros de ahorro y fondos que tienen, además, beneficios fiscales o de liquidez respecto a los depósitos”. De cara a 2024, estima que se mantendrán las ofertas adaptadas a determinados perfiles y “se seguirá innovando en depósitos, seguros de ahorro y fondos”, mientras que no prevé cambios en las cuentas nómina o digitales remuneradas.

Los gestores ven oportunidades en renta fija ante la bajada de tipos que se avecina. “Las rentabilidades actuales de la renta fija siguen siendo muy atractivas y, a medio plazo, muy interesantes, no solo en rentabilidad sino en valoración, a medida que la inflación siga corrigiendo y, con ella, los tipos de interés”, asevera del Pozo.

Víctor Alvargonzález, director de estrategia de Nextep Finance, augura que mucho ahorro conservador se dirigirá a los fondos de renta fija “porque ya se están recuperando y vienen de muy abajo”.

Además, Alvargonzález incide en que los principales bancos han encontrado en los fondos a vencimiento o con rentabilidad objetivo, que en realidad son bonos con vencimiento a medio plazo empaquetados en fondos de inversión, la fórmula alternativa al descontento por la remuneración de los depósitos. “Si metes en un fondo a partes iguales un bono del Estado español con vencimiento a tres años con una rentabilidad del 3% y otro italiano similar con cupón al 3,50%, obtienes una rentabilidad al cabo de tres años del 3,25%. Aunque el banco aplique una comisión del 0,60%, le puede ofrecer al cliente una rentabilidad del 2,65%”, expone.

En definitiva, y a falta de confirmar cómo evolucionan los tipos de forma efectiva, los expertos aún ven opciones de rentabilidad para el ahorro conservador. “Ya hemos visto cómo algunos plazos fijos, sobre todo los más rentables, han comenzado a bajar décima a décima su interés”, revela Olivia Feldman, de HelpMyCash. “Irónicamente, los bancos podrían aprovechar el momento en el que los tipos oficiales están todavía relativamente altos pero los de los bonos están bajando para ofrecer depósitos con una rentabilidad algo mejor”, declara Alvargonzález.

Las ofertas más rentables del momento

Depósitos. En Raisin se pueden lograr intereses superiores al 4% TAE a seis meses en el caso de BAI Europa (Portugal) y a un año en esa misma entidad y en los italianos Banca Sistema, Banca Progetto y Haitong (Portugal). Dentro de España, Facto mantiene el 4,06% TAE en el plazo a tres meses, y Bango Big promete el 4% TAE a tres meses y el 4,2% a seis meses. Por su parte, EBN Banco, Pibank, Self Bank, Banco Caminos, Cajamar y Banca March disponen de depósitos por encima del 3% TAE. MyInvestor rinde un exacto 3% TAE a seis y doce meses y Openbank, un 3,07% TAE a seis meses.

Cuentas. Actualmente, la mayoría de cuentas remuneradas sin condiciones dan entre el 2% y el 3% TAE. La más rentable del momento la comercializa el noruego Bank Norwegian, al 3,5% TAE sin límites. Supera el 3% TAE que ofrece EBN Banco para los 10.000 primeros euros, el 2,89% TAE de Renault Bank y Evo Banco hasta 30.000 euros o el 2,5% TAE de MyInvestor hasta 70.000 euros. N26 da el 2,26% TAE con un tope de 50.000 euros. Y domiciliando la nómina es posible conseguir hasta el 5% TAE el primer año en Bankinter e Ibercaja con condiciones.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días

La agenda de Cinco Días

Las citas económicas más importantes del día, con las claves y el contexto para entender su alcance

_