Los movimientos del GEA contra las OPA de Gilinski sobre Grupo Nutresa y Sura

Cerca de un mes después de que se presentó la OPA por Nutresa, el Grupo Argos, que posee 9,83% de la compañía de alimentos, tomó la decisión de no aceptar la oferta, una nueva jugada en el tablero de ajedrez que ahora busca mover sus fichas para contrarrestar los efectos de la toma de la familia Gilinski.

Además, anunció que aceleraría el enliste y emisión de acciones de Cementos Argos en la Bolsa de Valores de Nueva York, jugada que pretende impulsar el valor de la empresa y atraer nuevos socios e inversionistas.

En este mercado cuenta actualmente con un American Depositary Receipt (ADR) o recibo de depósito; sin embargo, los títulos solo se negocian directamente entre comprador y vendedor y sin la intermediación de sistemas electrónicos o mercados organizados.

La decisión se tomó luego de que un estudio realizado por un grupo de asesores independientes, entre los que se encuentran JP Morgan y la consultora EY, les permitió concluir que la oferta de US$7,71 por cada título de Nutresa “no refleja un precio justo, dado que no reconoce el valor fundamental del negocio de alimentos ni de su portafolio de inversiones”.

El grupo señaló que el precio debe ser mucho más alto, considerando indicadores económicos como el flujo de caja libre descontado, el flujo de caja por dividendos y los múltiplos de transacciones a nivel regional y global.

“Tiene sentido lo que dice Argos y puede ser sostenible si alguna autoridad decide hacerles cualquier tipo de requerimiento para validar la decisión; sin embargo, el GEA está bloqueado y no tiene como defenderse de la OPA”, destacó Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados.

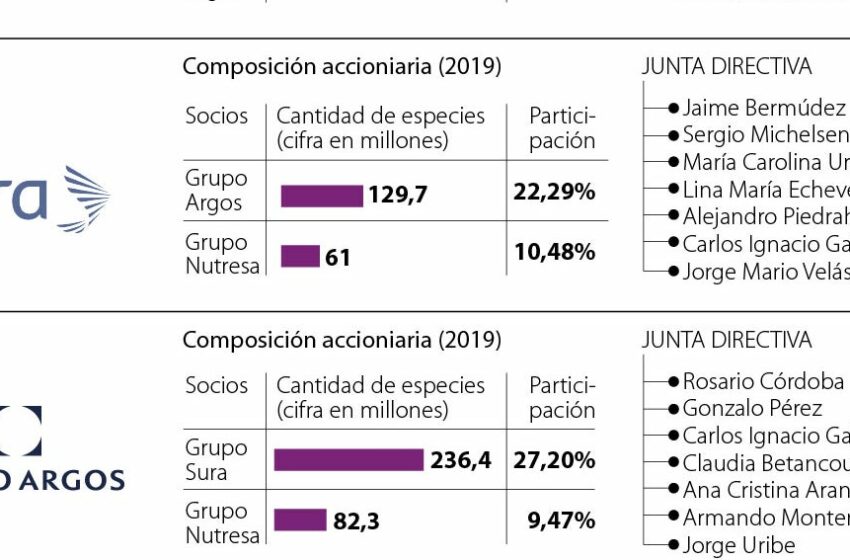

El pasado viernes, el presidente del Grupo Sura, Gonzalo Pérez y Jorge Mario Velásquez, presidente del Grupo Argos, se apartaron de la Junta Directiva para tomar una decisión final frente a la OPA.

La estrategia del GEA se ha basado en resaltar el valor que tienen empresas como Nutresa y Sura para los colombianos y América Latina, sumado a la búsqueda de nuevos accionistas estratégicos para Argos y Sura que le permitan actuar ante dicha coyuntura.

Para Márquez, ante el bloqueo en el que se encuentra el GEA, las principales apelan a sentimientos y valores corporativos porque se dieron cuenta de que no tienen otra salida adicional ante dicha toma, a menos que encuentren un socio adicional.

Estas movidas se suman a otras acciones adelantadas semanas atrás por el mismo grupo económico, como la autorización de la contratación de asesores para continuar con el proceso de búsqueda de posibles socios estratégicos interesados en tener una participación no controlante en la compañía. Sin embargo, dicha decisión habría desencadenado la OPA por Sura, que más tarde presentó Gilinski y que se encuentra pendiente de aprobación por parte de la SFC.

Así mismo, el 26 de noviembre se lanzó una campaña en redes sociales que buscaba convencer a los accionistas minoritarios de no vender su participación. Hasta ahora van 341 aceptaciones que equivalen a 493.567 especies, las cuales a su ven representan 0,17% del máximo de títulos que está buscando el Grupo Gilinski sobre la multilatina de alimentos.

“Este es el momento de reiterar nuestras premisas ante la tarea que hoy tenemos al analizar y decidir sobre la sorpresiva oferta lanzada por las acciones de Nutresa. Para este propósito, esperamos seguir contando con socios nacionales e internacionales que aportan conocimiento experto como referente en sus industrias”, destacó Gonzalo Pérez, presidente del Grupo Sura, a través de un vídeo difundido por la compañía.

Según Luis Carlos Bravo, especialista en Finanzas, máster en Economía de la Universidad de los Andes y profesor de Inalde Business School, el grupo antioqueño sigue enviando una señal a los minoritarios diciendo que Nutresa vale mucho más de lo que se está pagando a través de esta transacción.

“No está claro cuál sería la lógica para no vender. Tener hoy una prima de 37% sobre lo que valían las acciones es una oferta mucho más atractiva si se compara con lo que se está cotizando en este momento en la bolsa. Si la OPA por Nutresa fracasa, Gilinski queda con liquidez suficiente para comprar una mayor participación de Sura, e incluso querer buscar el control de la misma compañía”, destacó el experto.

Lo que viene ahora en el proceso dentro del juego de ajedrez es el pronunciamiento de la Superfinanciera ante la segunda apuesta de los Gilinski, mientras que este jueves se desarrollará la Asamblea Extraordinaria de Accionistas del Grupo Sura, encuentro en el cual se decidirá en torno a conflictos de interés en dentro de la Junta Directiva para poder actuar ante la oferta por Nutresa.

El plazo para la recepción de aceptaciones irá hasta el próximo 17 de diciembre, por lo que la presentación de una contraoferta vencerá dos días antes de esta fecha, la cual tendría que mejorar en 5% la oferta inicial, en precio o cantidad.

Bancolombia recomienda sobreponderar Cementos Argos

Tras anunciarse el proceso de enliste y emisión de acciones en la Bolsa de Nueva York de la acción de Cementos Argos, la Dirección de investigaciones Económicas de Bancolombia recomendó sobreponderar la acción de la compañía a $9.100. Dice el estudio que “al analizar los múltiplos a los cuales se negocian algunas compañías cementeras en Estados Unidos, encontramos que un Ebitda en 2022 sería de 13,1x, muy superior al 6,2x al que se negocian las cementeras en América Latina, por lo que su valor se incrementaría.